Situation globale des organismes de placement collectif à la fin du mois de février 2018

Communiqué de presse 18/14

I. Situation globale

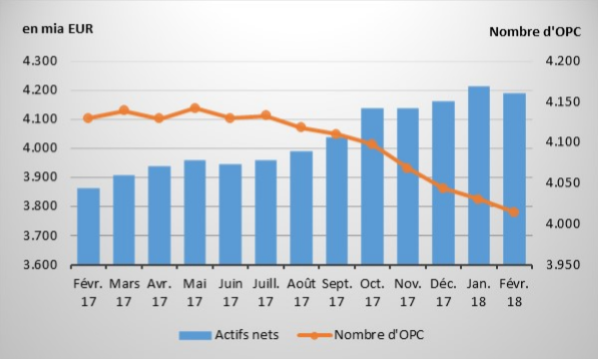

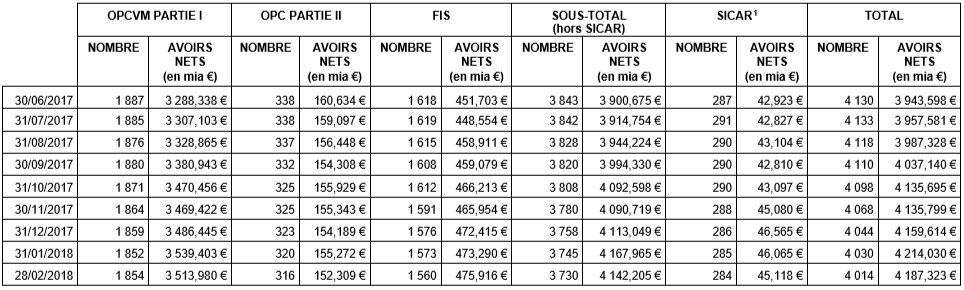

Au 28 février 2018, le patrimoine global net des organismes de placement collectif, comprenant les OPC soumis à la Loi de 2010, les fonds d’investissement spécialisés et les SICAR, s’est élevé à EUR 4.187,323 milliards contre EUR 4.214,030 milliards au 31 janvier 2018, soit une diminution de 0,63% sur un mois. Considéré sur la période des douze derniers mois écoulés, le volume des actifs nets est en augmentation de 8,47%.

L’industrie des OPC luxembourgeois a donc enregistré au mois de février une variation négative se chiffrant à EUR 26,707 milliards. Cette diminution représente le solde des émissions nettes positives à concurrence d’EUR 16,974 milliards (0,40%) et de l’évolution défavorable des marchés financiers à concurrence d’EUR 43,681 milliards (-1,03%).

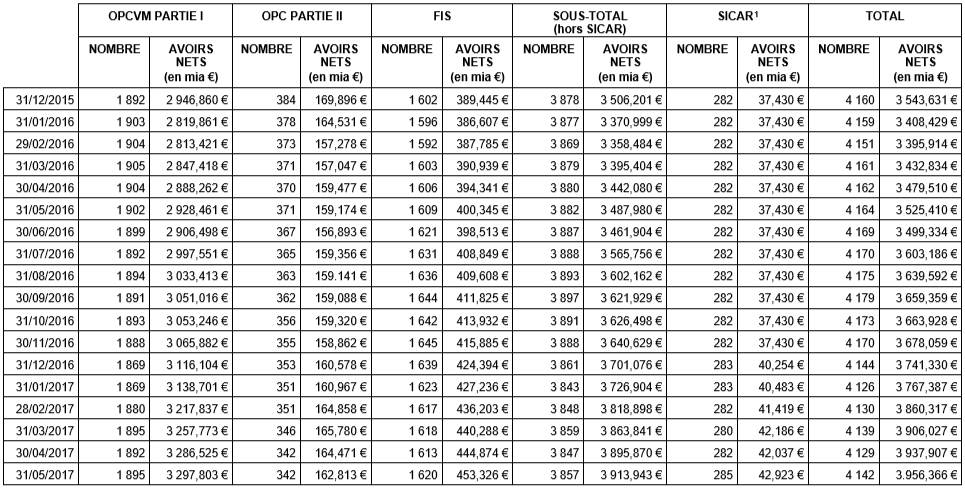

L’évolution des organismes de placement collectif se présente comme suit :

Le nombre des organismes de placement collectif (OPC) pris en considération est de 4.014 par rapport à 4.030 le mois précédent. 2.583 entités ont adopté une structure à compartiments multiples ce qui représente 13.345 compartiments. En y ajoutant les 1.431 entités à structure classique, au total 14.776 unités sont actives sur la place financière.

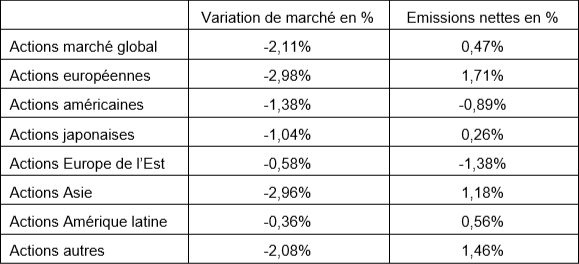

Concernant d’une part l’impact des marchés financiers sur les principales catégories des organismes de placement collectif et d’autre part l’investissement net en capital dans ces mêmes OPC, les faits suivants sont à relever pour le mois de février.

La perspective d’un resserrement monétaire de la Réserve fédérale (Fed) plus fort que prévu suite à la publication de statistiques aux États-Unis sur le marché de travail et d’inflation au-dessus des anticipations a dominé les marchés financiers, entraînant à la baisse les cours des actions et des obligations.

Si au niveau des pays développés, les catégories d’OPC à actions européennes, américaines et japonaises ont toutes réalisé des pertes dans ce contexte, et ce malgré des fondamentaux économiques positifs, la baisse des cours des catégories d’OPC à actions américaines et japonaises a été compensée en partie par l’appréciation du dollar américain et du yen contre l’euro.

Au niveau des pays émergents, la catégorie d’OPC à actions d’Asie a suivi la tendance à la baisse tandis que certains indicateurs conjoncturels en Chine signalent également un ralentissement de la croissance. Même si la performance négative fut moins accentuée pour les catégories d’OPC à actions de l’Europe de l’Est et d’OPC à actions d’Amérique latine sur fond notamment d’une croissance robuste de certains pays, ces catégories ont suivi le mouvement baissier.

Au cours du mois de février, les catégories d’OPC à actions ont globalement affiché un investissement net en capital positif.

Évolution des OPC à actions au mois de février 2018*

* Variation en % des Actifs Nets en EUR par rapport au mois précédent

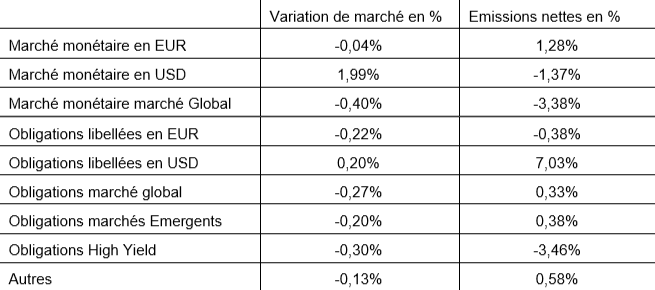

Concernant les obligations d’Etat libellées en Euro, la remontée des anticipations d’inflation a déclenché en moyenne une tendance légèrement haussière des rendements. Les écarts de rendements entre les obligations d’Etat de pays à haute notation et les obligations d’Etat de pays à faible notation ont augmenté un peu, notamment face à l’évolution de la situation politique dans certains pays. Les obligations d’entreprises par contre ayant peu changé pour le mois sous revue, la catégorie d’obligations libellées en Euro a en somme subi des légères baisses de cours.

Concernant la catégorie d’obligations libellées en USD, suite à la publication de bons chiffres sur le marché de l’emploi américain et au relèvement des anticipations d’inflation, les investisseurs ont revu leurs attentes sur le resserrement monétaire de la Banque centrale américaine ce qui s’est traduit par une hausse des rendements des obligations d’Etat à plus long terme. Cette augmentation des taux a été plus que compensée par l’appréciation de l’USD par rapport à l’EUR de presque 2%, de sorte que la catégorie d’obligations libellées en USD a fini le mois en territoire positif.

La hausse généralisée des rendements, la remontée des volatilités ainsi que la résurgence de l’aversion au risque ont également impacté négativement la catégorie d’obligations à pays émergents qui a terminé le mois en territoire négatif.

Au cours du mois de février, les catégories d’OPC à revenu fixe ont globalement affiché un investissement net en capital négatif.

Évolution des OPC à revenu fixe au mois de février 2018*

* Variation en % des Actifs Nets en EUR par rapport au mois précédent

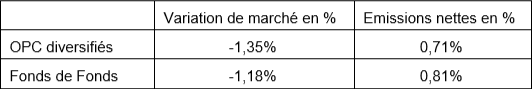

L’évolution des actifs nets des OPC luxembourgeois diversifiés et des fonds de fonds est illustrée dans le tableau suivant :

Evolution des OPC diversifiés et Fonds de Fonds au mois de février 2018*

* Variation en % des Actifs Nets en EUR par rapport au mois précédent

II. Ventilation du nombre et des avoirs nets des OPC

Durant le mois de référence, les dix organismes de placement collectif suivants ont été inscrits sur la liste officielle :

1) OPCVM partie I Loi 2010 :

- FUNDSOLUTION, 9A, rue Gabriel Lippmann, L-5365 Munsbach

- GAAM – PREMIUM SELECTION BALANCED FUND, 2, place François-Joseph Dargent, L-1413 Luxembourg

- LIMMAT CAPITAL SICAV, 5, rue Jean Monnet, L-2180 Luxembourg

- TRIGON, 4, rue Thomas Edison, L-1445 Strassen

- UNIINDUSTRIE 4.0, 308, route d’Esch, L-1471 Luxembourg

2) OPC partie II Loi 2010 :

- PARTNERS GROUP GLOBAL VALUE REAL ESTATE SICAV, 2, place François-Joseph Dargent, L-1413 Luxembourg

3) FIS :

- FONDACO THEMATIC SIF, 2, place de Paris, L-2314 Luxembourg

- MK VENTURE BEST SELECTION S.C.A., SICAV-FIS, 1C, rue Gabriel Lippmann, L-5365 Munsbach

- QUAESTIO PRIVATE MARKETS FUNDS S.C.SP., SICAV-SIF, 5, allée Scheffer, L-2520 Luxembourg

4) SICAR :

- QS PEP (L) SICAR, 3, boulevard Royal, L-2449 Luxembourg

Les vingt-six organismes de placement collectif suivants ont été radiés de la liste officielle au cours du mois de référence :

1) OPCVM partie I Loi 2010 :

- ASSETS GENERATION FUND UI, 15, rue de Flaxweiler, L-6776 Grevenmacher

- ING ORANGE FUND, 5, allée Scheffer, L-2520 Luxembourg

- TRI ANGA, 2, boulevard Konrad Adenauer, L-1115 Luxembourg

- TRIGLOBAL, 534, rue de Neudorf, L-2220 Luxembourg

- VICTORY FUND, 15, avenue J-F Kennedy, L-1855 Luxembourg

2) OPC partie II Loi 2010 :

- AVIVA INVESTORS EUROPEAN REAL ESTATE FUND OF FUNDS, 34, avenue de la Liberté, L1930 Luxembourg

- BIL PRIME ADVANCED, 14, Porte de France, L-4360 Esch-sur-Alzette

- LUX ALTERNATIVE, 2, place François-Joseph Dargent, L-1413 Luxembourg

- TRANSTREND EQUITY STRATEGIES, 5, allée Scheffer, L-2520 Luxembourg

3) FIS :

- ADAGIO, 2, boulevard Konrad Adenauer, L-1115 Luxembourg

- ADEL-FIS, 4, rue Thomas Edison, L-1445 Luxembourg-Strassen

- ALPHAONE SICAV-FIS, 6, rue Lou Hemmer, L-1748 Senningerberg

- BUYSSE & PARTNERS INVESTMENT FUND, 12, rue Eugène Ruppert, L-2453 Luxembourg

- DATACENTER DEVELOPMENT, 17, rue des Bains, L-1212 Luxembourg

- EMVEST PRO ALIA FUND, 20, boulevard Emmanuel Servais, L-2535 Luxembourg

- GARBE LOGISTIC EUROPEAN STRATEGIC FUND II, 9, avenue Guillaume, L-1651 Luxembourg

- IPC-CAPITAL STRATEGY VI, 4, rue Thomas Edison, L-1445 Luxembourg-Strassen

- KESTEGO SICAV-SIF, 20, boulevard Emmanuel Servais, L-2535 Luxembourg

- MAASVEST, 44, avenue J-F Kennedy, L-1855 Luxembourg

- OBERON CREDIT INVESTMENT FUND I S.C.A. SICAV-SIF, 5, rue Guillaume Kroll, L-1882 Luxembourg

- PJH GLOBAL OPPORTUNITIES FUND – FIS, 1C, rue Gabriel Lippmann, L-5365 Munsbach

- R SELECT, 5, allée Scheffer, L-2520 Luxembourg

- VIVALYS PATRIMONIA, 11, rue Aldringen, L-1118 Luxembourg

- VOLKSBANK HEILBRONN ASSET ALLOCATION, 308, route d’Esch, L-1471 Luxembourg

4) SICAR :

- ALPHA I VC SICAR S.A., 4, rue Thomas Edison, L-1445 Strassen

- GALAXY S. A R. L. SICAR, 2, place de Metz, L-1930 Luxembourg

1 Avant le 31 décembre 2016, les données statistiques pour les SICAR n’ont été publiées que sur base annuelle.